計算方法は2種類ある

贈与税額の計算には2通りあります。

「暦年課税」と「相続時精算課税」です。

今回は、その計算方法について解説します。

暦年課税とは

「れきねんかぜい」と読みます。

この暦年とは、1月1日から12月31日までの1年です。

1月から12月までの1年間に受けた贈与に対して課税する制度のことです。

現預金、有価証券、不動産など、財産を贈与した場合、通常はこの【暦年課税】となります。

相続時精算課税とは

「そうぞくじせいさんかぜい」と読みます。

原則として60歳以上の父母又は祖父母から、20歳以上の子又は孫に対し、財産を贈与した場合において選択できる贈与税の制度で、贈与された財産が、2,500万円まで贈与税が非課税となります。

非課税となるといっても、その後相続時にその贈与した財産も含めて相続税額を計算するので、

免除されるのではなく、猶予されるイメージです。

この制度を活用するには、税務署に届出が必要です。

・2,500万円を超えた贈与に対して、一律20%の贈与税率が課される

・一度、相続時精算課税を選択すると、暦年課税に戻れない

・暦年課税の基礎控除(110万円)は利用できない。

などのデメリットがあるため、活用する場合は慎重に検討する必要があります。

今回は、贈与税額の計算方法について解説なので、このぐらいにしておきます。

暦年贈与の税額計算

税額の計算式は、

(課税価格-基礎控除110万円)×税率-控除額

となっています。

課税価格:その年の1月1日から12月31日までの1年間に贈与によりもらった財産の価額の合計

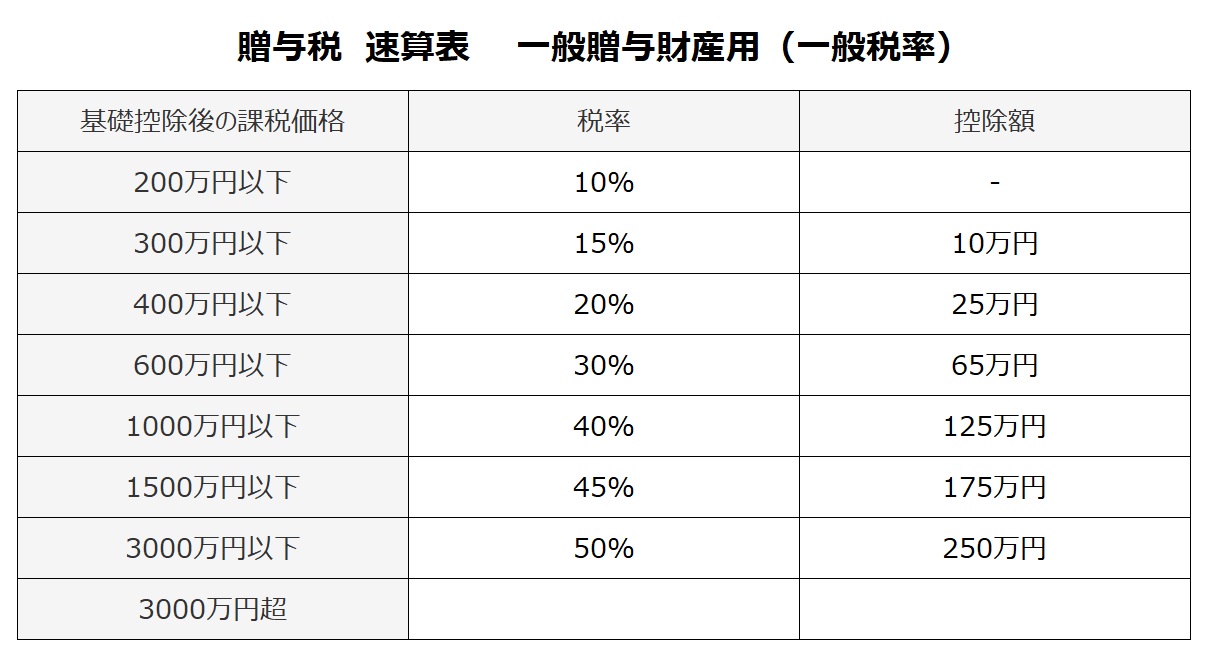

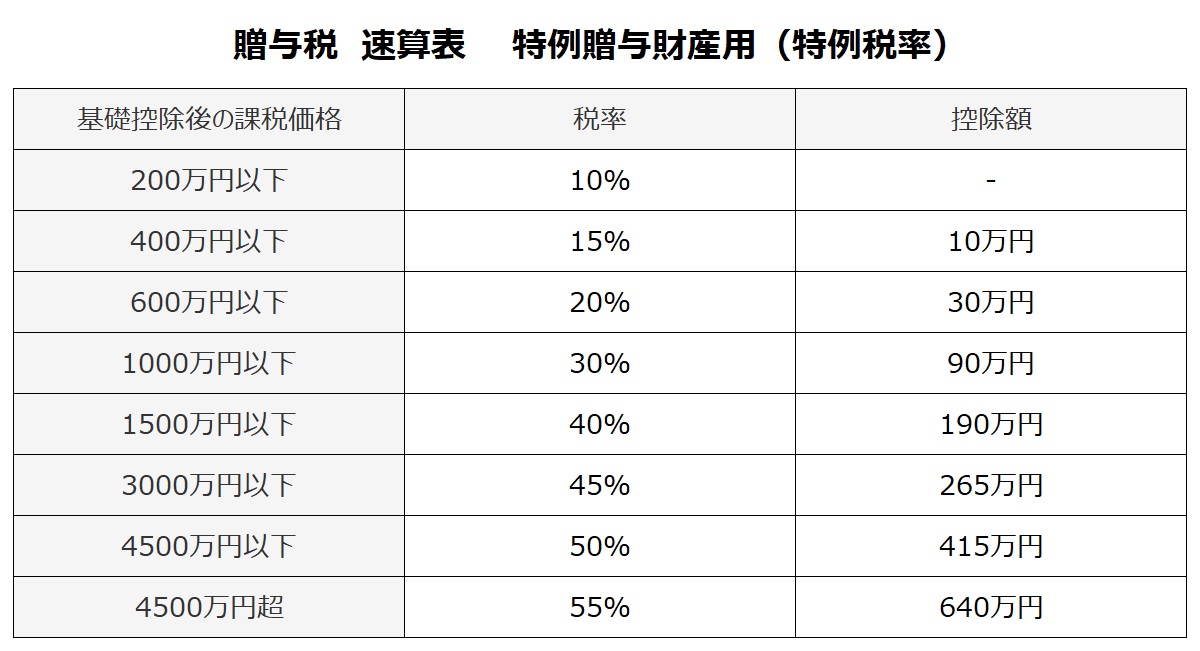

税率、控除額については、次のとおり『 一般贈与財産用 』と、『特例贈与財産用』に区分され、

それぞれ速算表があります。

一般贈与財産用(一般税率)

後述する『特例贈与財産用』に該当しない贈与の場合に利用します。

贈与兄弟間の贈与、夫婦間の贈与、親から子への贈与で子が未成年者の場合などに使用します。

特例贈与財産用(特例税率)

直系尊属(祖父母や父母など)から、その年の1月1日において20歳以上の者(子や孫)への贈与の場合に使用します。

※「その年の1月1日において20歳以上の者(子や孫)」とは、

贈与を受けた年の1月1日現在で20歳以上の直系卑属のことを言います。

例えば、祖父母から孫への贈与、父から子への贈与などに使用します。

具体的な計算例

例えば、500万円の贈与

◆ 一般贈与財産の場合

500万円-110万円=390万円

390万円×20%-25万円=530万円

◆ 特例贈与財産の場合

500万円-110万円=390万円

390万円×15%-10万円=48.5万円

父母祖父母からの贈与税は軽減されていることが分かります。

相続時精算課税の税額計算

暦年課税の基礎控除110万円が毎年使えるのに対して、

相続時精算課税の基礎控除額2500万円は一生に1度だけです。

暦年課税は貰う人ごとに計算しますが、

相続時精算課税はあげる人ともらう人がセットで計算します。

例えば、父親と母親からそれぞれ500万円ずつ贈与された場合、

「暦年課税」

1000万円-110万円=890万円

890万円×30%-90万円=177万円

「相続時精算課税」

父から 500万円-2500万円=0 ※2000万円繰越

母から 500万円-2500万円=0 ※2000万円繰越

となり、贈与税は課税されません。

相続時精算課税では2500万円を超えなければ、贈与税は課税されませんが、

2500万円を超える部分は全て20%課税となります。

届出を出した時点からの贈与累計で計算しますので、注意が必要です。